中南传媒601098年三季报评

公司三季报符合我们预期,各项业务稳健发展。我们仍然认为稳健经营风格,可持续的商业模式,低估值高分红等优势将使公司持续受益外资持续流入趋势。我们维持“买入”评级,综合考虑DCF和可比公司估值,维持16元目标价,建议投资者积极配置。

▍公司三季度业绩符合我们预期。2019年1-9月,公司实现营收63.7亿元,同比增长4.34%;实现归母净利润9.2亿元,同比增长5.6%;实现扣非归母净利润8.8亿元,同比增长6.9%;实现经营净现金流10.7亿元,同比转正。自2017年市场类教辅整治后,公司2019年业绩重回增长态势,业绩符合我们预期。

▍财务表现相对稳健,一般图书业务保持增长。2019Q3,公司毛利率43.2%(yoy +1.8pcts);销售费用率14.9%(yoy+1.5pcts),主要因是公司加强了发行网建设,加强了市场化营销的布局;管理费用率12.6%(yoy+0.3pct),基本保持稳定。一般图书方面,2019年1-9月实现营收2.9亿元(yoy+11.5%),但毛利率同比下降2.2pcts,主要因来自于市场竞争激烈。整体而言,公司各项财务指标表现稳健,发行业务重回增长态势,其他业务稳健发展。

▍低估值高分红优势显著,外资持股比例持续提升。假设公司维持每股分红0.6元,当前公司股息率达到5.2%,基于公司可持续的商业模式,以及充沛的现金储备,我们认为公司大概率未来维持此分红水平。稳健经营风格,可持续的商业模式,低估值高分红等优势使公司持续受益外资持续流入趋势,Wind数据显示,公司沪港通持股比例(占流通股比例)从2019年年初6.4%提升至2019年10月28日8.0%。我们认为,随着我国资本市场持续对外开放,外资将持续流入A股市场,公司有望受益于增量资金。

▍风险因素:数字教育持续亏损风险;传统媒体业务受新媒体冲风险。。

中南传媒投资建议

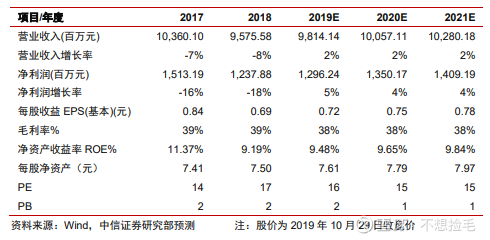

我们维持2019-21年EPS预测为0.72/0.75/0.78元,当前价格对应2019-21年PE为16/15/15倍,维持“买入”评级,综合考虑DCF和可比公司估值,维持16元目标价,建议投资者积极配置。

关键词: 中南传媒601098年三季报评 中南传媒投资建议 601098中南传媒年三季报评 601098中南传媒投资建议

凡注有"环球传媒网 - 环球资讯网 - 环球生活门户"或电头为"环球传媒网 - 环球资讯网 - 环球生活门户"的稿件,均为环球传媒网 - 环球资讯网 - 环球生活门户独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为"环球传媒网 - 环球资讯网 - 环球生活门户",并保留"环球传媒网 - 环球资讯网 - 环球生活门户"的电头。

- 中南传媒601098年三季报评 中南传媒投资建议2023-03-09

- 历年考研人数简介 考研的注意事项有哪些?2023-03-09

- 鞍钢股份主力控盘分析 000898股票分析综合2023-03-09

- 鲁西化工这个股怎么样 鲁西化工公司介绍2023-03-09

- 蘑菇街美丽说属于什么并购?蘑菇街美丽说简2023-03-09

- 全国三八红旗手走进海关总署讲述奋斗故事-2023-03-09

- 成飞集成主力控盘分析 002190股票分析综合2023-03-09

- 京沪高铁要上市了 京沪高铁上市怎么样?2023-03-09

- 上海海欣集团简介 上海海欣集团股份有限公2023-03-09

- 300022吉峰科技主力控盘分析 300022吉峰科2023-03-09

- El-Erian狠批美联储“反复无常” 称过度依2023-03-09

- 张碧晨曾经是谁的粉丝 张碧晨男朋友到底是2023-03-09

- 速递!加密行业新雷爆了?Silvergate(SI.US2023-03-09

- 新浪微博钱包在哪里 微博钱包的好处是什么2023-03-09

- 充电电池是什么?来看看充电电池哪个牌子好?2023-03-09

- 世界速读:冷资源释放“热动能”2023-03-09

- 每日速看!西藏推进非遗工坊设立 更多手艺2023-03-09

- 擦亮“土特产”金字招牌-今日热搜2023-03-09

- 中科院海洋所的这项研发让深海生物大分子探2023-03-09

- 视焦点讯!女性消费者展现强劲购买力 “她2023-03-09

- 大连理工大学校长助理陆安慧委员:吸引更多2023-03-09

- 全球焦点!两会影像2023-03-09

- 环球消息!丁伟代表:着力打造长城文化旅游2023-03-09

- 世界看点:郭红岗代表:拓宽乡村物流双向通2023-03-09

- 杨永修代表:校企合作培养产业人才2023-03-09

- 保持粮食安全战略定力2023-03-09

- 力促社区养老与时俱进2023-03-09

- 最新:化解痛点推动机械工业轻装前行2023-03-09

- 中国联通拟将子公司智网科技分拆上市,后者2023-03-09

- 中国诚通发展集团(00217)发布年度业绩 股2023-03-09